Компания, обслуживающая экспортера, заключает с ним факторинговое соглашение, аналогичное соглашению по операциям внутри страны. Поставщик не подписывает каких-либо договоров с факторинговой компанией, обслуживающей импортера, однако, осведомлен о ее участии в сделке. Каждый счет, выставляемый экспортером импортеру за поставленный товар, должен содержать надпись о передаче прав требования импортному фактору.

Классическая модель (двухфакторная) международного факторинга предполагает участие четырех сторон: экспортер, экспорт-фактор, импортер, импорт-фактор.

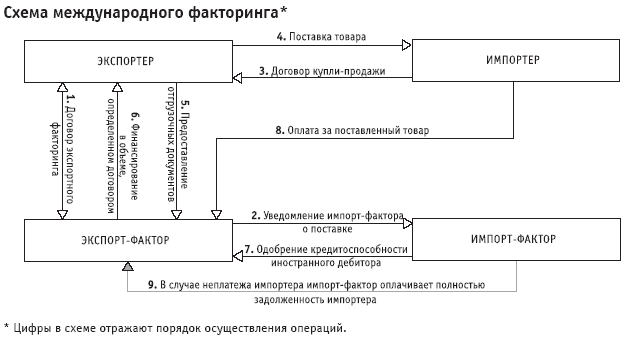

Процедура классического международного факторинга с полным набором услуг представлена на схеме №3:

Схема №3

При представлении кредитной заявки поставщик исходит из своих, сформировавшихся на основе практического опыта, представлений о необходимом лимите. На основе информации и оценки кредитоспособности импортера, поступающих от импортного фактора, данный размер корректируется, и в его пределах экспортный фактор обязуется оплатить долговые требования на определенную дату или осуществить предварительную оплату.

Преимущество "взаимной" схемы заключается в том, что для импортного фактора долговые требования аналогичны внутренним, а не внешним (зарубежным) как для экспортного фактора.

Обычно, для скорейшего принятия решения по выделению закупочного лимита на импортера, а также определению размера будущей факторинговой комиссии, импортный фактор запрашивает следующую информацию о дебиторе:

· Размер запрашиваемого закупочного лимита

· Планируемый объем годового товарооборота с данным покупателем

· Планируемое количество поставок в год

· Средняя стоимость одной поставки

· Средняя сумма счет-фактуры

· Количество счет-фактур в год

Весьма существенным является указание полного адреса и контактного лица покупателя. Однако для того, чтобы импортный фактор был вправе обратиться к покупателю напрямую, необходимо соответствующее письменное разрешение продавца, передаваемое через факторинговую компанию в стране экспортера. Помимо такого разрешения, представляемого обычно в форме уведомительного письма и предусматривающего акцепт покупателя, на выставляемой счет-фактуре факторинговая компания экспортера делает специальную отметку о передаче прав требования по данной счет-фактуре факторинговой компании в стране импортера. Содержание и форма такой отметки сообщается импортным фактором заблаговременно.

Другая модель международного факторинга – прямой импортный факторинг, при котором участвует только одна факторинговая компания – импорт-фактор. Его задача – обеспечение платежей. В рамках прямого импортного факторинга осуществляются следующие действия:

· запрос лимита / обеспечение рисков;

· поставка / рассылка фактуры;

· оплата.

При применении такой схемы предварительное финансирование со стороны импорт-фактора затруднительно из-за различий валютно-правовых основ разных стран, она может быть полезной фирмам, которым не нужно незамедлительное финансирование под переуступленные требования.

Еще одна модель международных факторинговых операций – прямой экспортный факторинг, в которой участвует только одна факторинговая компания – экспорт-фактор. В этом случае не требуется использовать факторинговую фирму в стране импортера. Алгоритм здесь следующий:

· запрос лимита / обеспечение риска;

· поставка / рассылка фактуры;

· финансирование;

· доплата.

В целях определения риска или перестрахования экспорт-фактор имеет возможность обратиться к обществу по страхованию кредитов в стране импортера или подстраховать себя гарантией государственной организации. В данном варианте факторинга реально использование выгодных условий финансирования экспортных поставок с обеспечением государственной страховой компанией.

По сложившейся практике в коммерческом банке международные факторинговые операции осуществляет особое факторинговое подразделение. Ему нужно обеспечить эффективное взаимодействие обоих импорт-факторов, поставщиков и покупателей. Поэтому деятельность факторингового отдела должна учитывать правила действий импорт-фактора и экспорт-фактора и требования международных факторинговых ассоциаций.

Статьи по теме:

Развитие страхового

рынка Украины

C переходом экономики Украины к рыночным отношениям начался новый этап в развитие страхового рынка, т.к. по сути была ликвидирована государственная монополия на проведение страхования. Практика подтвердила, что монополия на проведение стр ...

Анализ ипотечного кредитования на примере «Сбербанка России»

Очевидно, что Сбербанк – самый крупный Российский банк. Именно Сбербанк имеет наибольшую филиальную сеть по стране. Сбербанк одним из первых начал выдавать ипотечные кредиты. Ипотека в Сбербанке возможна по самым различным программам. Ипо ...

Методы и организация контроля за

валютными операциями в коммерческих банках

валютный контроль коммерческий банк

Либерализация внешнеэкономической деятельности способствовала реализации экономической самостоятельности предприятий, путем наделения всех экономических агентов правом осуществлять внешнеторговые опера ...